Суть налогообложения Паевых Инвестиционных Фондов (ПИФов) состоит в том, что, если продажная цена пая оказывается больше цены его покупки, то пайщик должен уплатить налог с этой разницы цен (с дохода). То есть, если у вас есть пай ПИФа, выросший в цене за какой-то период, то при его продаже ждите сюрпризов. Эти сюрпризы (поборы) вам преподнесет как управляющая компания в форме скидки на продажу паев, так и государство в форме подоходного налога.

ПИФы облагаются налогом только тогда, когда пай погашается (происходит обратный выкуп его управляющей компанией). Нет необходимости уплачивать налоги по паям, которыми вы владеете, каждый год. Налог будет уплачен всего однажды - тогда, когда вы будете его продавать.

Ставка налога при продаже долей ПИФа зависит от того, каков статус налогоплательщика. Так, резидент Российской Федерации должен будет заплатить 13% от дохода, а нерезидент - 30%. Ставки налога также буду отличаться в зависимости от того, является ли пайщик юридическим или физическим лицом. Гражданин РФ (физическое лицо) заплатит 13% налога, причем этот налог для него будет называться «Налог на доходы физического лица» (НДФЛ), а по сути - налог на прибыль. Инвестор не платит никаких налогов, если в период его владения паем ПИФа он не получил дохода или понес убытки.

Все расчеты, информирование налоговой инспекции и уплата налогов проводятся управляющими компаниями, поскольку они помимо прочих функций имеют полномочия налоговых агентов.

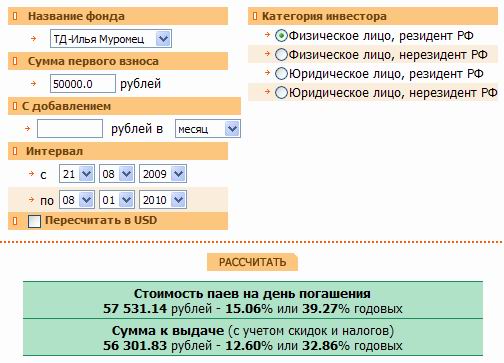

Конкретный пример налогообложения рассмотрим на примере ПИФа «Добрыня Никитич» управляющей компании «Тройка». Сайт управляющей компании содержит калькулятор доходности.

Графа «Стоимость паев на день погашения» (57531,14 руб.) отображает прибыль без издержек. Из этого значения следует вычесть скидку, которая взимается управляющей компанией в момент погашения пая. В нашем случае - это 0,5%. Скидка берется от общей суммы, этим она отличается от налога на прибыль.

Отнимая от общей суммы скидку, имеем: 57531,14 - 57531,14 * 0,5% = 57243,48 рублей.

То есть, скидка составляет 287,65 руб. Если стоимость паев после вычитания скидки оказывается больше, чем сумма средств, вложенных в ПИФ, то берется налог на прибыль. Если она меньше, то дохода нет, соответственно, нет и налога. Скидка же взимается при любой ситуации.

Прибыль при продаже паев: 57243,48 - 50000 = 7243,48 рублей.

Прибыль после уплаты налога: 7243,48 - 7243,48 * 0,13 (13%) = 6301,83 рублей.

Итого при вложении 50000 руб. к выдаче пайщику положено 56301,83 руб.

Для любого инвестора очень важно верно распределить вложенные средства между различными направлениями вложений. Такое распределение, главная задача которого, - снижение рисков, называется диверсификацией инвестиционного портфеля. Огромный мировой опыт и, в особенности, пример России последних двух десятилетий с ее волатильностью (высокой изменчивостью цен) фондового рынка показывают, что риск потери средств многократно возрастает, если инвестиции идут лишь в один объект. В житейском обиходе существует простое пояснение диверсификации: «Не кладите все яйца в одну корзину!».

Однако понятие это очень широкое и не сводится к примитивной поговорке. Главное в диверсификации инвестиционного портфеля - не вкладывать все средства в какое-то одно предприятие (не приобретать акции только одного-единственного эмитента), поскольку весь инвестиционный пакет становится зависимым от одной акции. Исключением здесь может быть лишь ситуация, когда инвестор имеет стопроцентную уверенность в движении цены приобретаемых акций, но такие варианты достаточно редки. Распределяя средства между несколькими предприятиями, следует постоянно помнить и об отраслевой диверсификации. То есть, соотнося размеры капитала и риски, покупать акции эмитентов, относящихся к разным отраслям экономики (например, металлургии, телекоммуникациям, банковской сфере и т.п.). И это лишь пример диверсификации инвестиций по одному направлению, по рынку ценных бумаг. Грамотное же проведение диверсификации требует разделения средств по различным, не коррелирующим между собой, направлениям. Такое разделение гарантированно защитит инвестиционный капитал от рисков, характерных для отдельных секторов. При значительных инвестициях не лишней является и страновая диверсификация, когда активы распределяются по различным государствам.

Когда капитал невелик, зачастую риск бывает оправдан, - при неудаче потери и связанные с ними убытки будут незначительны. Но чем крупнее капитал, тем недопустимее становятся риски его потери, даже частичные. Здесь диверсификация инвестиционного портфеля становится одной из основных задач при вложении средств. Тогда, если вдруг при обвале фондовых рынков акций как одного из самых высокорискованных элементов инвестиционного портфеля, капитал резко уменьшатся в стоимости, то самые консервативные его элементы (банковские вклады и пр.) дадут возможность минимизировать его потери.

Другой пример: при сильном проседании одной из составляющих инвестиционного портфеля другая из составляющих получает значительную прибыль, тем самым покрывая убытки и потери, вызванные первой составляющей и даже повышая общую стоимость портфеля. Так случилось во время кризиса 2008 года, когда в период падения фондовых рынков курсы валют (евро и доллара) резко выросли.

Следовательно, грамотная диверсификация инвестиционного портфеля должна быть ориентирована на то, чтобы активы, его составляющие, друг с другом не были связаны (как говорят математики, «не коррелировали»).

Но бывает, что диверсификация даже крупного инвестиционного портфеля теряет всякий смысл. Это может случиться, если портфель состоит только из долей индексного Паевого Инвестиционного Фонда (ПИФа) и «голубых фишек», то есть акций, формирующих индекс ММВБ и РТС. В такой ситуации при обвале фондового рынка практически гарантирован обвал как самих «голубых фишек», так и индексного ПИФа (состоящего, преимущественно, из тех же акций).

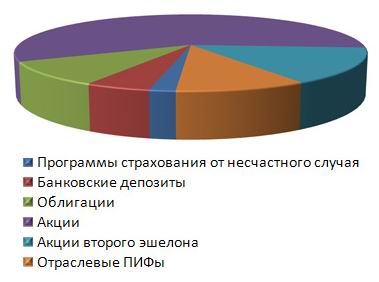

Рассматривая в качестве примера структуру инвестиционного портфеля, мы видим, что капитал в нем распределяется по разным корзинам в определенных пропорциях, соответствующих уровням рисков каждой из корзин.

В наши дни у инвесторов существует масса возможностей и вариантов для вложения средств и получения ожидаемой высокой прибыли. Однако нередки случаи, когда вложенные деньги оказываются в руках у аферистов и попросту теряются. Технология финансовых афер совершенствуется, поэтому распознать мошенников бывает непросто. Но соблюдая несколько правил, можно риск инвестирования в сомнительные проекты свести к минимуму.

Главное, избегайте предложений, по которым обещают большие доходы в короткие сроки. Любой, кто работал в бизнесе, прекрасно знает, что серьезные и высокоприбыльные проекты разрабатываются и реализовываются в течение многих месяцев и даже лет. Обычно получение огромных доходов предлагают компании-однодневки, сначала собирающие деньги с доверчивых деловых партнеров, а затем быстро исчезающие без всяких следов. Схемы подобных мошеннических сделок тщательно разрабатываются, а документы у таких фирм, как правило, фальшивые. Выявить мошенническую фирму возможно, однако здесь все зависит от оперативности ваших действий - «однодневки» легко меняют названия и переделывают учредительные документы. Не забудьте сначала проверить наличие у бизнес-партнера всех необходимых для данного вида деятельности, разрешений. Желательно, чтобы это сделал ваш доверенный юрист или эксперт по ценным бумагам. Если имеются хоть какие-то сомнения, отказывайтесь от участия в проекте и информируйте о ваших подозрениях компетентные органы.

Прежде, чем инвестировать куда-то свои средства, постарайтесь получить полное представление о той операции, которую вы хотите осуществить. Даже вкладывая средства под проценты в банк, нужно быть очень внимательным и осторожным. Банки, как и фирмы, бывают очень разные. Постарайтесь не связываться с коммерческими банками, существующими очень короткое время. Зачастую - это частные финансовые учреждения, создаваемые отдельными предпринимателями. Их задача - радужными обещаниями огромных процентов привлечь как можно больше средств клиентов. При этом нет никаких гарантий, что такой банк просуществует хотя бы пару лет.

Вначале, действительно, частные банки, контролируемые олигархами, выплачивают приличные проценты. Но проходит год-полтора, начинает работать «черная» схема, деньги «отмываются» и банк объявляется банкротом. Рядовые вкладчики теряют вложенные средства без всякой надежды их вернуть. Эта схема отработана до мелочей, поэтому в юридическом плане вкладчик беззащитен. Лучшая защита от подобных мошенников - вкладывать деньги только в те банки, которые имеют многолетнюю положительную репутацию и заслужили доверие большого количества клиентов. И не гонитесь за очень высокими процентами. Сохранность ваших средств и надежность гораздо важнее минутной сомнительной выгоды.

Вложить денежные средства также можно, приобретя ценные бумаги или акции. Но свои тонкости существуют и здесь. Первое - покупайте акции таких компаний, которые давно и широко известны. Второе, постоянно отслеживайте динамику изменения из цены. И третье: при покупке обязательно проверьте подлинность приобретаемых вами ценных бумаг, чтобы не попасть на удочку аферистов.

Для правильного распределения ваших денежных потоков постарайтесь воспользоваться помощью грамотного специалиста, который правильно выберет самый приемлемый для вас инвестиционный пакет. А его работа по постоянному отслеживанию ситуации на финансовых рынках позволит работать вложенным денежным средствам максимально эффективно.

Ну и разумеется - самая надежная защита это не доверяя своих капиталов посторонним самому освоить мастерство трейдинга - акциями или на рынке форекс - то не суть важно. Начать можно с малого - на первых этапах очень помогут в работе советники форекс - торговые роботы, специально созданные для минимизации действий трейдера. Процесс установки торгового советника крайне прост, а прибыль он может приносить весьма ощутимую.

Есть что сказать? Не стесняйтесь!

Последние статьи:

Защита от кризиса - вкладываем деньги в золото!

«Я не рекомендую использовать золото как самостоятельный «тактический» актив, лучше встраивать в диверсифицированные портфели, – подытоживает директор по продуктам ETF УК «ФинЭкс Плюс» Владимир Крейндель. – Основные преимущества золота заключаются в отрицательной или близкой к нулю корреляции с основными ..

Защита от кризиса - вкладываем деньги в золото!

«Я не рекомендую использовать золото как самостоятельный «тактический» актив, лучше встраивать в диверсифицированные портфели, – подытоживает директор по продуктам ETF УК «ФинЭкс Плюс» Владимир Крейндель. – Основные преимущества золота заключаются в отрицательной или близкой к нулю корреляции с основными ..

Webtransfer-Finans - социальная сеть P2P кредитования. Обзор и отзывы

Я лично первый раз вижу проект, который бы смог создать на самом старте такой высокий стабильный рейтинг на Alexa.com и такое обилие запросов в вордстате. Более того наличие западного опыта P2P кредитования позволяет надеятся на честную работу проекта (в нашей стране в это особенно тяжело верить). нО ..

Webtransfer-Finans - социальная сеть P2P кредитования. Обзор и отзывы

Я лично первый раз вижу проект, который бы смог создать на самом старте такой высокий стабильный рейтинг на Alexa.com и такое обилие запросов в вордстате. Более того наличие западного опыта P2P кредитования позволяет надеятся на честную работу проекта (в нашей стране в это особенно тяжело верить). нО ..

Видео по теме:

УГОЛОК АДМИНИСТРАТОРА