Поговорим о том, какими критериями необходимо руководствоваться при выборе ПИФа (Паевой Инвестиционный Фонд). Отметим, что данная статья предназначена тем, кто знаком с азами ПИФов, т.е. знает, что такое УК и ПИФ, что бывают закрытые и интервальные фонды, знаком с понятиями ПИФы облигаций, акций и т.д.

Часто инвесторы задают себе вопрос о том, как им выбрать ПИФ. Не стоит объяснять, что готового решения здесь нет. Все мы разные, со своим мировоззрением, целями, своими деньгами и прочее. Что подойдет одному, совсем не устроит другого. Вдобавок никто из нас не застрахован от ошибок. Т.о. в идеальном варианте каждый инвестор подбирает свои критерии выбора ПИФа, в который он будет вкладывать деньги. Но все же, в финансовой сфере существуют свои законы, работающие независимо от наших взглядов. Кроме того, существует банальная разумная логика. Опираясь на эти факты, попробуем дать некоторые рекомендации по выбору ПИФа.

Представим себе инвестора, который, с одной стороны, не доволен относительно низкой доходностью банковских вкладов, а с другой стороны, у него нет возможности или желания активно действовать на фондовом рынке. Кроме того, он (инвестор) хочет разнообразить свои вложения. Для такого инвестора ПИФ – идеальный вариант. По сути, Паевые Инвестиционные Фонды – это клон американских взаимных фондов (т.н. mutual funds). На Западе такая индустрия существует уже десятки лет, у нас же всего лишь около 15 лет. Понятно, что есть чему поучиться. Кратко пройдемся по основным вопросам выбора ПИФа.

Задайтесь вопросом, на какой срок вы готовы расстаться с деньгами и сколько времени вы будете наращивать капитал? Вот-вот, инвестирование тем от спекуляций и отличается, что является долгосрочным. Бессмысленно вкладывать деньги на год-два: этим вы увеличиваете риск понести убытки, а кроме того, ограничиваете себя в выборе ПИФа, т.к. невозможно угадать, какой из ПИФов принесет больше прибыли за столь малый срок. Мы же не хотим просто сохранить капитал? Мы хотим увеличить его в несколько раз, не правда ли? Вывод: для получения хорошей прибыли от инвестирования в ПИФ, необходимо вкладывать деньги как минимум лет на 5, а то и на все 8-10 лет (а иногда и еще дольше).

Это тот параметр, который в первую очередь обращает на себя внимание неопытного инвестора. Зачастую подразумевается доходность компании за предшествующий период. Однако, везде, где говорят о доходности ПИФа, предупреждают, что доходность прошлых периодов не подразумевает аналогичную доходность в будущем. Шанс, что данный ПИФ будет показывать стабильно высокий доход «лучше рынка» в течение многих лет, практически равен нулю.

Хотя вложения инвесторов отлично защищает закон, никто не даст вам гарантию отсутствия проблем на рынке, учитывая тяжелую кризисную ситуацию экономики. Т.о. лучше доверять свои вложения наиболее надежным УК. УК должна быть проверена временем с возрастом от 4-5 лет. Приведем приблизительный список старейших и проверенных УК: ВТБ УК, Тройка Диалог, Атон-менеджмент, Уралсиб УК, УК Банка Москвы, Альфа-капитал и др.

Любая УК за свои услуги имеет процент от суммы вкладов всех пайщиков. Кроме того, ведется игра на скидках/надбавках при купле-продаже паев. При длительных сроках вложений такие комиссии существенно влияют на доходность (учитывая сложный процент). Т.о. внимательнее присматривайтесь к ПИФам с минимальными процентами комиссий.

Все мы знаем простую основу для выбора инвестиционных инструментов: это сочетание доходность + риск. Используя метод усреднения при покупке паев и расширяя инвестиционные горизонты, мы уменьшаем риск понести убытки. Кроме того, по сравнению с ПИФами акций, ПИФы облигаций дадут меньшую просадку при формировании нежелательной обстановки на фондовом рынке. Отметим, что в кризисные годы падает как рынок, так и все ПИФы.

Для крупного пайщика этот пункт не станет препятствием, т.к. наименьший входной порог редко вырастает более 50-100 тысяч рублей. Делать вложения в ПИФ в размере нескольких тысяч рублей не имеет смысла, разве что вы захотите потренироваться перед более серьезными вложениями, т.е. начинайте вкладывать от тысячи долларов и выше.

Итак, подведем итоги: при выборе ПИФа обратите внимание на следующий моменты: сколько денег, и на какой срок вы готовы вложить, какова надежность УК, оцените риск убытков, проанализируйте издержки УК.

В данной статье мы коснемся темы, на что следует ориентироваться, выбирая индексный ПИФ.

Прежде всего, следует учесть, что выбором индексного ПИФа должен интересоваться тот вкладчик, для которого средняя доходность по рынку является приемлемым условием. Однако и уровень риска по рынку для индексного ПИФа, соответственно, будет средним. Напомним, что показатели доходности для паевых инвенстиционных фондов, если говорить о больших временных отрезках, оказываются в большинстве случаев меньшими, чем средняя доходность. Так что, понятия «средняя доходность» не стоит пугаться.

На сегодняшний день существует 44 индексных паевых инвестиционных фонда. Первые такие ПИФы появились не так давно, в 2004. Большинство индексных ПИФов основываются на индексе ММВБ, другие фонды этого типа - на индексе РТС. Если индекс ММВБ просчитывается по рублевым ценам акций, то РТС - по долларовым. Однако абсолютно все разновидности индексных фондов относятся к фондам открытого типа, поэтому как купить, так и погасить пай, подав соответствующую заявку, в них можно в любой из рабочих дней.

Что же касается конкретного выбора того или иного индексного ПИФа, то любой из них должен соответствовать трем минимальным требованиям:

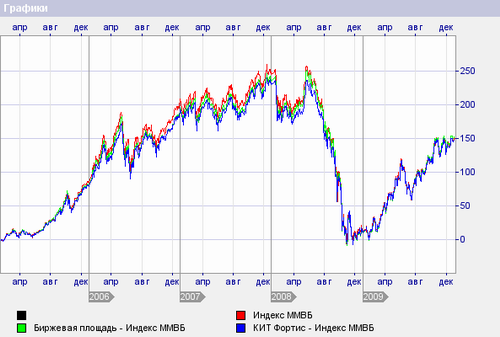

Если говорить о котировках, то они у индексных ПИФов в сравнении с котировками индекса-эталона могут отличаться. Также расхождения, пусть и незначительные, могут быть, если отранжировать индексные ПИФов по их доходности, например, за полугодие.

Подобные расхождения наблюдаются потому, что часть средств индексные ПИФы, ведь это фонды, как мы уже говорили выше, открытого типа, должны держать в кэше, т.е. в наличном эквиваленте. Это необходимо, чтобы в любой момент иметь возможность выполнить требования пайщика по погашению пая, не вдаваясь в сложности по введению/выведению денег из акций. Вот поэтому УК часть активов постоянно хранит в наличных деньгах.

Еще большее расхождение мы увидим, если отранжируем индексные ПИФы по доходности, например, за год.

Кроме того, ПИФ, если ему нужно показать «лучший рынок» в своих результатах, может и отклониться от структуры индекса. Правда, такой подход чаще наблюдается не в пассивно инвестируемых ПИФах, а в фондах с активным управлением.

Естественно, что на расхождения в котировках влияют и комиссии, без которых не обойтись, вкладывая деньги через посредников.

Что касается издержек, являющихся третьим пунктом в выборе индексного ПИФа, то здесь расчет прост: чем они меньше, тем больше у инвестора прибыли. Как правило, основные издержки идут на выплату вознаграждений различным структурным единицам ПИФов. Ежегодно они могут достигать 5%, что достаточно ощутимо. Низкими считаются издержки в районе 2,2-2,3%.

Для того чтобы более углубленно разобраться в теме ПИФов (в частности - индексных), можно посетить портал Национальной лиги управляющих nlu. ru.

Паевые инвестиционные фонды облигаций, акций и смешанных инвестиций очень популярны в последнее время на фондовом рынке России, поскольку фонды денежного рынка малодоходные, а ипотечные и венчурные фонды непрозрачны и закрыты. Индексные паевые инвестиционные фонды (так называемые ПИФы) являются наиболее доступными для обычного инвестора.

При выборе ПИФа полезно обратить внимание на фондовый индекс Московской межбанковской валютной биржи (ММВБ) - своеобразный индикатор, который может отображать состояние российского фондового рынка. Его рассчет производится путем получения среднего показателя цены тридцати акций крупнейших российских компаний, поэтому фондовый индекс ММВБ по праву считается средним показателем фондового рынка. Особенностью данного индекса является то, что он, как правило, отражает структуру экономики Российской Федерации. Так, например, в том случае, когда в российской экономике значительную роль играют нефтедобывающие компании, то, как следствие, индекс ММВБ большей частью будет основываться на этих компаниях.

В период с 2000 года по 2010 год доходность индекса ММВБ была следующей:

Расчет доходности индекса Московской межбанковской валютной биржи за этот же период такой:

Теперь нужно провести анализ доходности ПИФов, после чего сравнить ее с доходностью индекса ММВБ (при этом в расчет не берутся индексные паевые инвестиционные фонды, а только ПИФы акций, облигаций, а также смешанных инвестиций):

При анализе доходности индекса ММВБ и сравнении данных показателей с доходностью паевых инвестиционных фондов следует учитывать, что российский фондовый рынок, а также рынок ПИФов существуют относительно недавно, поэтому данных для анализа для больших временных интервалов очень мало.

Несмотря на это, в результате анализа доходности всех доступных паевых инвестиционных фондов за десятилетний период становится понятно, что доходность индекса ММВБ более высока. Лишь небольшое количество ПИФов, несмотря на то, что управление ими производится профессиональными и опытными менеджерами, имеют большую доходность чем индекс ММВБ.

Таким образом, при увеличении инвестиционного горизонта очевиден вывод, что индекс ММВБ обыгрывает по доходности большинство паевых инвестиционных фондов. Вложиться в этот индекс зачастую эффективнее и выгоднее, чем угадывать, какой из ПИФов может принести наибольший доход.

Вложиться в индекс ММВБ можно с помощью индексных ПИФов, принцип действия которых состоит в копировании структуры индекса. Так, пайщики вкладывают свои денежные средства в те акции, из которых состоит индекс ММВБ, а также в аналогичной пропорции. Доходность таких индексных ПИФов примерно равна доходности индекса, при этом комиссии за управление фондом минимальны.

Таким образом, индексные ПИФы могут приумножить вложенный капитал лучше, чем многие другие.

Есть что сказать? Не стесняйтесь!

Последние статьи:

Защита от кризиса - вкладываем деньги в золото!

«Я не рекомендую использовать золото как самостоятельный «тактический» актив, лучше встраивать в диверсифицированные портфели, – подытоживает директор по продуктам ETF УК «ФинЭкс Плюс» Владимир Крейндель. – Основные преимущества золота заключаются в отрицательной или близкой к нулю корреляции с основными ..

Защита от кризиса - вкладываем деньги в золото!

«Я не рекомендую использовать золото как самостоятельный «тактический» актив, лучше встраивать в диверсифицированные портфели, – подытоживает директор по продуктам ETF УК «ФинЭкс Плюс» Владимир Крейндель. – Основные преимущества золота заключаются в отрицательной или близкой к нулю корреляции с основными ..

Webtransfer-Finans - социальная сеть P2P кредитования. Обзор и отзывы

Я лично первый раз вижу проект, который бы смог создать на самом старте такой высокий стабильный рейтинг на Alexa.com и такое обилие запросов в вордстате. Более того наличие западного опыта P2P кредитования позволяет надеятся на честную работу проекта (в нашей стране в это особенно тяжело верить). нО ..

Webtransfer-Finans - социальная сеть P2P кредитования. Обзор и отзывы

Я лично первый раз вижу проект, который бы смог создать на самом старте такой высокий стабильный рейтинг на Alexa.com и такое обилие запросов в вордстате. Более того наличие западного опыта P2P кредитования позволяет надеятся на честную работу проекта (в нашей стране в это особенно тяжело верить). нО ..

Видео по теме:

УГОЛОК АДМИНИСТРАТОРА